Solicita aquí una propuesta de servicios para tu empresa Solicitar

Nuevo esquema de cancelación de facturas electrónicas

10 ago 2018Nuevo esquema de cancelación de facturas electrónicas

Alerta 29. 2018

Antecedentes y motivos del nuevo esquema de cancelación[1]

Existen diversas razones por las cuales los contribuyentes han tenido la necesidad de cancelar facturas; entre tantos otros supuestos, encontramos: para subsanar errores, por mutuo acuerdo entre las partes involucradas, o bien, por no haberse concretado una operación.

Sin embargo, el Servicio de Administración Tributaria (SAT) detectó que diversos contribuyentes cancelaban —de forma unilateral— los Comprobantes Fiscales Digitales por Internet (CFDI) que previamente habían expedido, con la única finalidad de no acumular ingresos para efectos fiscales.

Derivado de lo anterior, los receptores del CFDI —los clientes de las operaciones— se enfrentan a la adversidad de no poder deducir ni acreditar las operaciones que se soportaban con el CFDI cancelado por el emisor del CFDI.

En ese sentido, en 2017 se reformó el artículo 29-A del Código Fiscal de la Federación (CFF), para regular esta situación, señalando que resulta indispensable contar con la autorización de la contraparte.

En ese orden de ideas, para poder llevar a cabo la cancelación de facturas digitales —con autorización—, el SAT publicó una serie de reglas y procedimientos que se deben observar para poder llevar a cabo este nuevo esquema de cancelación.

Nuevo esquema de cancelación de CFDI

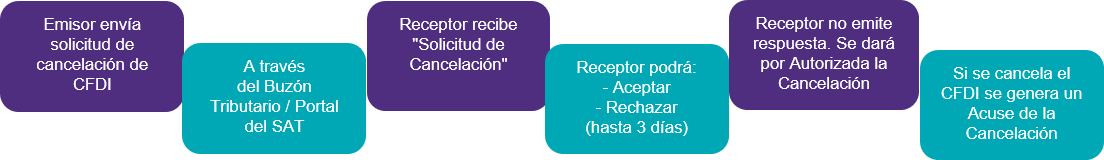

Bajo el nuevo esquema de cancelación de facturación se deberán atender los siguientes procedimientos y cumplir con los plazos y formalidades que el SAT estableció para tales efectos[2]:

- Enviar al receptor del CFDI, solicitud de cancelación a través de buzón tributario del SAT; o bien, directamente desde el portal del SAT.

- El receptor tendrá un plazo de 3 días para rechazar o aceptar la cancelación del CFDI, y deberá manifestar su respuesta al emisor por el mismo medio (buzón tributario o desde el portal del SAT).

- Una vez transcurrido el plazo de 3 días, si el receptor no manifestó su respuesta al emisor, el SAT dará por hecho que el receptor autorizó la cancelación del CFDI (afirmativa ficta).

Ahora bien, cuando el emisor de CFDI pretenda cancelar una factura que tiene relacionados otros CFDI, primero se deberán cancelar los CFDI relacionados.

Por su parte, si se cancela una factura electrónica pero la operación subsiste, en este caso, se emitirá un nuevo CFDI que estará relacionado con la factura cancelada.

Cancelación de CFDI, sin autorización de la contraparte

Ahora bien, el SAT contempló 12 supuestos mediante los cuales no es necesario contar con la aceptación de la contraparte, para poder llevar a cabo la cancelación de los CFDI, los cuales se mencionan a continuación:[3]

|

Supuestos que no requieren autorización para cancelación de CFDI |

|

|

I |

Que amparen ingresos por un monto de hasta $5,000. |

|

II |

Por concepto de nómina. |

|

III |

Por concepto de egresos (notas de crédito) |

|

IV |

Por concepto de traslado. |

|

V |

Ingresos expedidos a contribuyentes del RIF. |

|

VI |

Emitidos a través de la herramienta electrónica de “Mis cuentas” aplicativo SAT. |

|

VII |

Que amparen retenciones e información de pagos. |

|

VIII |

Operaciones realizadas con público en general. |

|

IX |

Emitidos a residentes en el extranjero. |

|

X |

Cancelación dentro de los 3 días siguientes a su expedición. |

|

XI |

Expedidos por contribuyentes del sector primario (actividades agrícolas, silvícolas, ganaderas o pesqueras). |

|

XII |

Emitidos por los integrantes del sistema financiero. |

Cancelación del CFDI con Complemento de Pago

La expedición del CFDI con complemento de pago será de carácter obligatorio a partir del 1 de septiembre de 2018[4]. Ahora bien, existen algunos supuestos particulares para la cancelación de éstos[5]:

a) CFDI de Complemento de Pago que no podrán cancelarse

Cuando ya se cuente con al menos un CFDI que incorpore el complemento de pago. En este caso, el CFDI que ampare el total de la contraprestación no se podrá cancelar, a menos que dicha factura contenga un error en el RFC del receptor. Salvo esta excepción, no se podrá cancelar el CFDI con complemento de pago.

b) CFDI de Complemento de Pago que podrán cancelarse

Cuando en un CFDI con complemento de pago existan errores, éste sí podrá cancelarse, siempre y cuando se sustituya por otro que contenga las correcciones.

Entrada en vigor del nuevo esquema de cancelación de facturación electrónica

Este nuevo esquema de cancelación se ha venido prorrogando con el paso del tiempo. Antes el SAT había contemplado que su aplicación entraría en vigor a partir de julio 2018; sin embargo, este plazo se amplió hasta el 1 de septiembre de 2018[6], fecha en la que será de carácter obligatorio cumplir con todas y cada una de las reglas aquí expuestas en materia de cancelación de la facturación electrónica (en tanto el SAT no vuelva a publicar una nueva prórroga)

Material de apoyo publicado por el SAT

Para un mejor entendimiento del tema, el SAT ha publicado recientemente a través de su sitio web, diverso material de apoyo y consulta, el cual se encuentra en la siguiente dirección electrónica:

https://www.sat.gob.mx/consultas/91447/nuevo-esquema-de-cancelacion#

- Video chat Servicio de cancelación (transmitido en vivo el 12 de julio del 2018).

- Listado de Proveedores de Certificación de facturación electrónica.

- Manual del usuario para la Cancelación de CFDI.

- Presentación denominada “Nuevo esquema de cancelación de facturas”.

- Documentación del Servicio de Consulta de CFDI Relacionado (versión 1.0).

- Documentación del Servicio de Consulta de CFDI (versión 1.1).

[1] Fuente: Exposición de motivos de la reforma al artículo 29-A del Código Fiscal de la Federación vigente a partir de 2017.

[2] De conformidad con lo establecido en la Regla 2.7.1.38. de la Resolución Miscelánea Fiscal para 2018

[3] De conformidad con lo establecido en la Regla 2.7.1.39. de la Resolución Miscelánea Fiscal para 2018

[4] Es importante señalar que el complemento de pago que se incorporará a los CFDI, es de uso obligatorio a partir del 1 de septiembre de 2018, de conformidad con lo establecido en TERCER resolutivo de la 1ª. Resolución de Modificaciones a la Resolución Miscelánea Fiscal para 2018.

[5] Fuente: “Guía de llenado del comprobante al que se le incorpore el complemento para recepción de pagos”, publicada en el portal del SAT.

[6] De conformidad con lo establecido en TERCER resolutivo de la 2ª. Resolución de Modificaciones a la Resolución Miscelánea Fiscal para 2018.

En caso de requerir mayor información, favor de contactarnos en los siguientes correos electrónicos:

Yolanda Valencia

Yolanda.Valencia@mx.gt.com

Edgar Antonio Miranda

Edgar.A.Miranda@mx.gt.com

Andrea Citlalli Vega

Andrea.C.Vega@mx.gt.com

Jesús Rebollo

Jesus.Rebollo@mx.gt.com

Claudio Manuel Rivas

Claudio.M.Rivas@mx.gt.com

Fernando Rojas

Fernando.Rojas@mx.gt.com